|

|

3月15日,美國勞工部發佈資料,美國2月生產者價格指數(PPI)同比大漲10%,繼續維持歷史高位;與此同時,根據國家統計局發佈的資料,我國2月PPI同比漲幅為8.8%,意味著大宗商品、原材料成本上漲的壓力正在不斷增大。

儘管通脹給全球經濟帶來巨大壓力,但對於投資者來說,此時投資大宗商品卻是一個不錯的時機。

當然,問題也隨之而來。

以原油期貨為例,從去年12月份開始僅僅用了三個月時間,布倫特原油期貨價格從65.7美元/桶上漲至100美元/附近。進入3月,原油價格更是迎來加速上漲,並一度觸及139美元/桶大關。隨後,布倫特原油又迎來大幅震盪,截至3月19日維持在105美元附近震盪。再比如鐵礦石,從去年11月份開啟了一波主升浪,短短三個多月時間漲幅就超過了60%。不過,就在趨勢上漲的過程中,鐵礦石期貨也曾經歷了單日10%的大跌。

也就是說,從一個足夠長的週期審視,投資諸如原油和鐵礦石為代表的大宗商品期貨,都可以獲得不菲的回報。但是,由於期貨是杠杆交易,再加上大漲大跌的市場特徵,對於普通投資人來說,直接投資期貨並不友好。

首只跨境鐵礦石期貨ETF

最高收益率超200%

有人說,既然直接投資期貨不友好,那麼可以直接投資商品類股票,這樣也能夠享受大宗商品上漲帶來的市場收益。

未必!

以鐵礦石為例,一方面,國內跟鐵礦石關聯的上市公司大概有30多家,但是在鐵礦石期貨上漲的過程中,有些公司漲幅較大但有些不漲反跌。原因在於,與判斷大宗商品漲價不同,投資商品類股票需要投資者對上市公司基本面有非常深的瞭解,除此之外還需要預判大盤和板塊的漲跌。

說白了,商品類股票的本質是股票,而不是期貨,二者的投資邏輯和方式都有著巨大的差別。

那麼,對於不想錯過大宗商品行情的投資者,該怎麼辦?

接下來,介紹一隻緊貼指數走勢的ETF——山證國際大商所鐵礦石期貨指數ETF(以下簡稱“山證鐵礦石ETF)。

用收益率說話。

據介紹,山證鐵礦石ETF作為首只跨境鐵礦石期貨ETF,是以大商所鐵礦石期貨價格指數為標的指數,並通過直接投資于大商所鐵礦石期貨合約,使基金表現緊貼指數走勢。上市首年,山證鐵礦石ETF回報率超過105%。而且,需要特別說明的是,同期鐵礦石現貨價格漲幅只有31.2%,山證鐵礦石ETF的漲幅遠高於現貨市場,超額收益達73%。

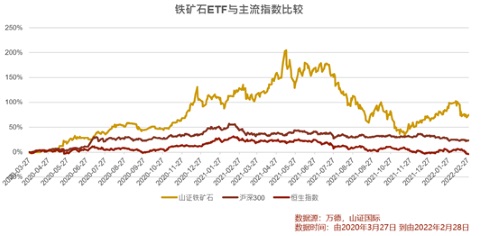

截至2022年2月28日,山證鐵礦石ETF的投資回報率為75%,並一度超過200%,而同期黃金投資回報率為16%。不僅如此,跟滬深300(+23%)和恒生指數(-3%)相比,山證鐵礦石ETF的投資回報率也遠遠跑贏了相關主流指數。

可能有投資者會說,歷史業績表現並不代表未來走勢,那麼未來會如何?

眾所周知,鐵礦石是含有鐵元素或鐵化合物的礦物集合體,可用於提煉生鐵、煉鋼等諸多用途,而鋼作為世界範圍內最常用的金屬,像高端機械、電梯、精密設備、造船、飛機、鐵路機車、汽車、航太儀器等等都是用鋼大戶。

我國鐵礦石對外依存度高達80%,在供給方面,鐵礦石的產量很大程度取決於澳大利亞和巴西兩個國家,產量下滑會導致價格上漲,產量增加會導致價格下跌;在需求方面,由於現代化工業和城鎮化建設都離不開鐵礦石,整體來看市場需求穩中有升。

簡而言之,鐵礦石價格受到供需雙方的影響,但由於全球成本排名前30位的礦山基本上被四大礦山壟斷,再加上開採成本、選礦成本、海運價格以及環境治理等成本長期上升,這便決定了鐵礦石價格也長期向上。

而這,無疑為山證鐵礦石ETF未來的表現提供了支撐。

山證國際是誰?靠譜嗎?

山證鐵礦石ETF於2020年3月份登陸香港交易所,目前已穩定運行兩年時間,發行方為山證國際金融控股有限公司(以下簡稱:山證國際),註冊實繳資本10億港元。

根據介紹,山證國際為山西證券(深交所上市公司,國有控股企業)在香港的全資子公司,主要致力於為客戶提供專業、優質、多元化、一站式的環球證券、期貨及期權產品投資,包括環球資產配置、企業海外融資和並購服務。

簡單地說,作為山證鐵礦石ETF的發行方、山西證券的全資子公司,山證國際是一家專業、權威、有實力的綜合金融服務公司。

不僅如此,山證國際還獲得過諸多榮譽。

比如,由港交所頒發的2020年香港交易所買賣基金—總回報最佳表現獎;再比如,山證國際還獲得了Management International頒發的2020年TMI Awards-最佳財務技術問題解決方案獎。

很顯然,無論是這檔基金的業績表現還是背後的發行方,都值得投資者信賴。

“雞蛋不要放在一個籃子裡”

強化資產配置和風險對沖

在個人和家庭在進行資產配置時,“不要把雞蛋放在一個籃子裡”,是我們最為熟知的一個投資原則。簡單的說,就是要建立一個廣泛的投資組合,從而達到分散風險、對沖風險的目的。

以股市為例。

2016年-2017年,是典型的藍籌股行情,以貴州茅臺、中國平安、格力電器為代表的公司股價大幅上漲;2019年-2020年,醫療板塊崛起,走出一波波瀾壯闊的行情;2021年,新能源板塊接棒,延續賺錢效應。

但是,對於如果壓錯板塊的投資者來說,過去幾年並不能得到很好的投資回報。

進入2022年,市場迎來大調整,恒生指數和恒生科技指數距離最高點分別一度下跌40%和65%,創業板的跌幅也達到了30%以上,股市由賺錢效應變成了虧錢效應。

在房地產領域,自2021年下半年以來,全國樓市迎來了一波調整,並且在“住房不炒”的背景下,房地產的流動性大大降低;在實體投資領域,受疫情影響消費不是特別景氣,尤其是製造業領域,還受到全球大宗商品價格上漲的衝擊。

也就是說,從一個中短期的角度來看,不同資產在不同時間段受到不同的衝擊,因此需要不同的資產配置以平滑投資波動、對沖風險。

回到山證鐵礦石ETF。

鐵礦石作為僅次於原油的全球第二大商品,山證鐵礦石ETF又是全球唯一以鐵礦石為底層資產的交易所買賣基金,因此無論從資產配置還是潛在收益、專業、安全的角度,都是一個不錯的選擇。

除此之外,還需要特別強調,山證鐵礦石ETF並不只適用于期貨投資者,包括所有股票投資者乃至所有有家庭資產配置需求的投資者,都應該重點關注。

Copyright 2022 亞太商訊. All rights reserved. www.acnnewswire.com